作家:高瑞东 查惠俐(高瑞东 系光大证券首席宏不雅经济学家、中国首席经济学家论坛成员)

中枢不雅点

中枢不雅点:

借助咱们确立的三大周期分析框架,齐集宏不雅数据与财报数据,探寻咫尺经济复苏的踪迹。7月以来“两新”战略效果渐渐深刻,照旧部分体咫尺三季报中,直继承益的机械开采行业、家用电器行业以及消费联系的食物饮料行业、商贸零卖行业与社会作事行业,在库存、产能或信用周期层面呈现出回暖迹象。

库存周期:库存特征编削偏弱,行业分化显明

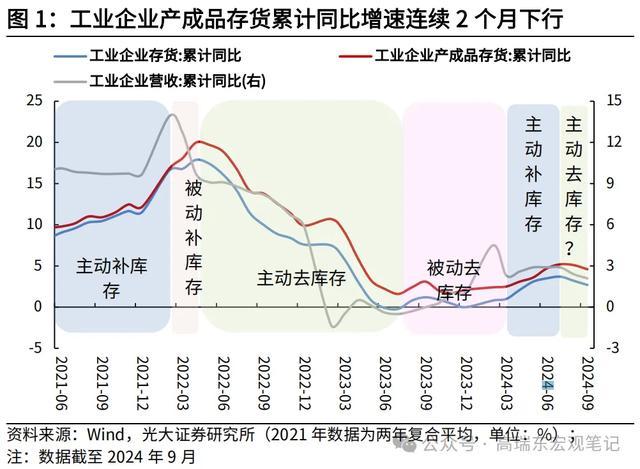

宏不雅面的工业企业产制品存货累计同比增速在2024年8-9月相接两个月下行,微不雅面的A股非金融石油石化上市公司三季度存货同比增速小幅下行,库存周期走势阶段性调整。2024年8月至9月,工业企业库存增速与营收增速相接下行,三季度A股非金融石油石化上市公管库存同比增速回落,但计议到10月PMI等数据炫耀面前需求角落好转,企业补库意愿有所增强,9月底以来出台的一揽子逆周期搭救战略效果也有望冉冉深刻,咱们更偏向于以为,8月与9月的库存增速下行可能是阶段性调整,而非切换至去库周期。

分行业来看,三季度库存增速上行的行业数目多于下行的行业数目。其中,基础化工行业照旧相接三个季度处于主动补库景况,非银金融行业相接两个季度主动补库,行业景气度较高;煤炭行业和环保行业由被迫去库景况转向主动补库景况;直继承益于“双新”战略的机械开采行业、家用电器行业径直由主动去库转向主动补库,库存增速上行显明;消费联系的食物饮料行业、商贸零卖行业与社会作事行业也都插足主动补库景况,反应住户消费倾向正在好转。

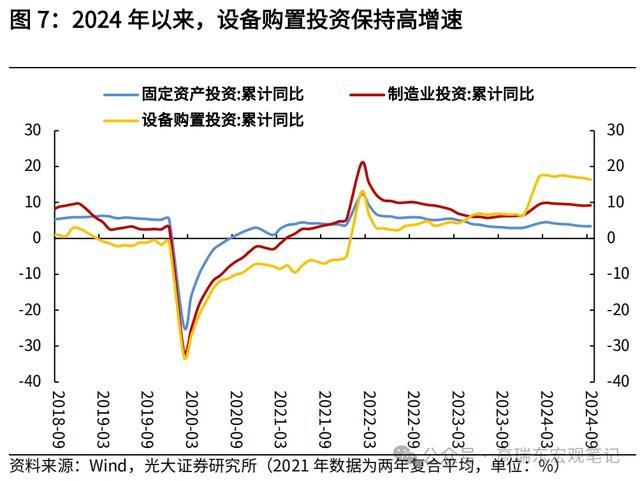

产能周期:全体产能投资膨大速率络续放缓,开采购置投资保持高增速

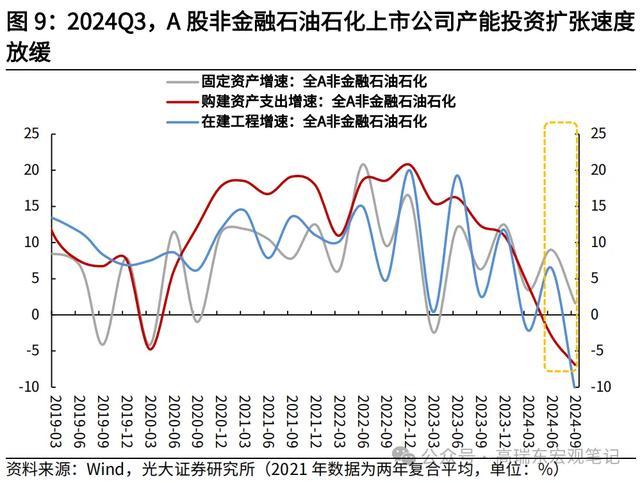

全体看,开采购置投资保持高增速,上市公司产能投资膨大速率进一步放缓。从宏不雅数据看,本年前9个月,在“双新”战略鼓励下,开采购置累计同比增速保管在16%以上的较高水平,制造业投资累计同比增速也保持在9%以上。从上市公司财报数据看,2024Q3,A股非金融石油石化上市公司的购建金钱开销同比增速降到-6.9%,相接两个季度处于负区间,反应出企业投资意愿箝制裁汰。

分行业看,三季度产能投资膨大的行业数目较二季度显明加多。其中,机械开采行业购建金钱开销同比增速相接两个季度上行,家用电器行业购建增速在三季度回升;消费联系的食物饮料行业、商贸零卖行业与社会作事行业购建增速三季度均在回升,反应企业信心有所增强;煤炭行业、钢铁行业的购建增速升至2016年以来的中等水平,企业产能膨鄙俚愿较强。

信用周期:宏微不雅数据一致,信贷膨鄙俚愿仍在低位犹豫

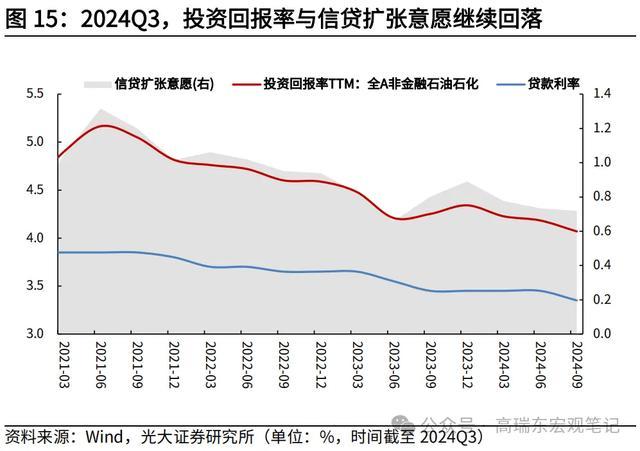

全体看,社会信贷全体膨大力度仍然偏弱,三季度上市公司全体投资答复率仍在低位犹豫。从宏不雅数据来看,10月金融机构东谈主民币各项贷款余额同比增速下行,三季度,工业、作事业、基础体式、房地产业中弥远贷款余额同比增速均下行。从上市公司财报数据看,A股非金融石油石化上市公司投资答复率为4.07%,较二季度下行0.11个百分点,已相接三个季度下行。

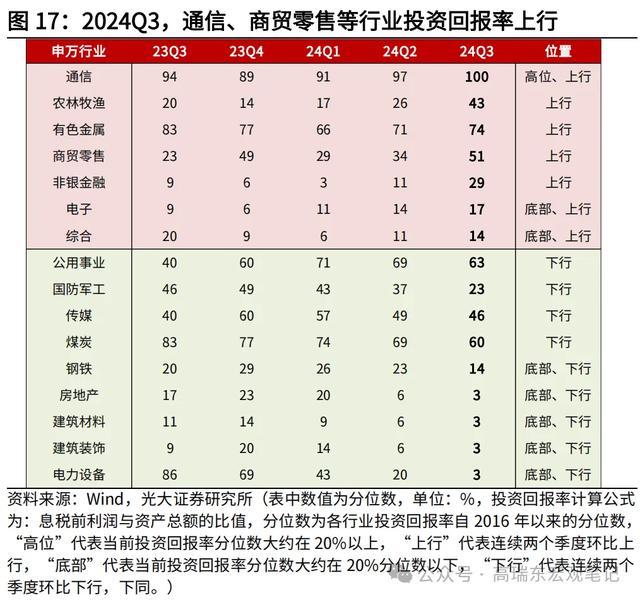

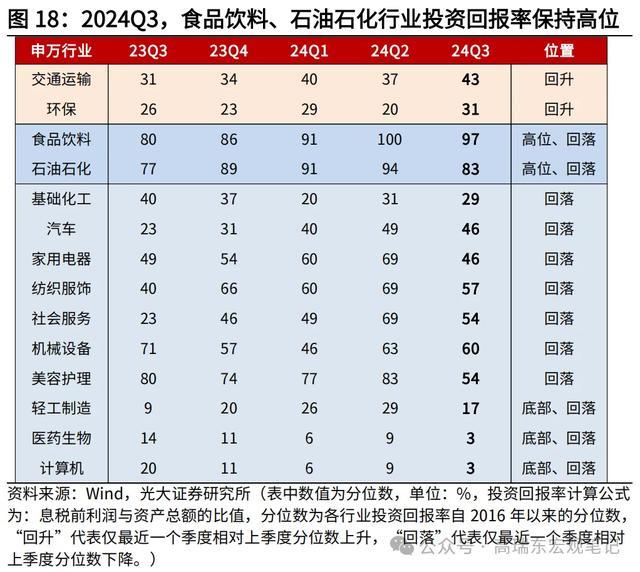

分行业看,各行业投资答复率分化显明。其中,通讯行业投资答复率相接两个季度破损近10年新高,在数字经济和AI快速发展的配景下,通讯行业盈利保持高增长;食物饮料行业投资答复率保持在历史高位,商贸零卖行业投资答复率相接两个季度上行,消费角落好转,联系企业盈利趋势改善;家用电器行业、机械开采行业三季度投资答复率小幅回落;房地产行业、建筑材料行业、建筑遮挡行业投资答复率相接下行,均已处于2016年以来的历史新低水平。

风险辅导:战略落地不足预期,海外政事经济阵势变化超预期。

一、从三大周期看面前经济所处的位置

宏不雅经济的强弱径直反应到企业的计划着力上,反过来,企业的计划着力也不错佐证宏不雅经济的走势。上市公司的财报数据细巧翔实,是咱们不雅察经济微不雅结构的较佳窗口。借助A股上市公司的财报数据,咱们不错证据其中蕴含的经济复苏微不雅踪迹,不雅察逆周期战略效果。

从库存周期、产能周期、信贷周期看,上市公司三季报炫耀,全体上看,企业库存和营收增速双双下行、产能膨鄙俚愿络续放缓、信贷膨鄙俚愿仍在低位犹豫:

库存周期层面,宏不雅面的工业企业产制品存货累计同比增速在2024年8-9月相接两个月下行,微不雅面的A股非金融石油石化上市公司三季度存货同比增速小幅下行,库存周期走势阶段性调整。2024年8月至9月,工业企业库存增速与营收增速相接下行,三季度,A股非金融石油石化上市公管库存同比增速回落,但计议到10月PMI等数据炫耀面前需求角落好转,企业补库意愿有所增强,9月底以来出台的一揽子逆周期搭救战略效果也有望冉冉深刻,咱们更偏向于以为,8月与9月的库存增速下行可能是阶段性调整,而非切换至去库周期,同期,需求的现实好转仍需要时间,PPI同比增速回正可能要到2025年下半年,营收增速或不时承压。咫尺我国经济正处于新旧动能编削期,逆周期搭救战略与经济周期相互影响,导致本轮库存周期编削特征偏弱,不雅察到库存与营收的明确走势可能仍需要一定时间。

分行业来看,三季度库存增速上行的行业数目多于下行。基础化工行业照旧相接三个季度处于主动补库景况,非银金融行业相接两个季度主动补库,行业景气度较高;煤炭行业和环保行业由被迫去库景况转向主动补库景况,尤其是环保行业营收发扬强势,三季度当季营收同比增速达到22.9%,行业景气度膨大;此外,直继承益于“双新”战略的机械开采行业、家用电器行业径直由主动去库转向主动补库,库存增速上行显明;消费联系的食物饮料行业、商贸零卖行业与社会作事行业也都插足主动补库景况,反应住户消费倾向正在好转。

产能周期层面,开采购置投资保持高增速,上市公司产能投资膨大速率进一步放缓。从宏不雅数据看,本年前9个月,在大范畴开采更新和消费品以旧换新行动鼓励下,开采购置累计同比增速保管在16%以上的较高水平,制造业投资累计同比增速也保持在9%以上。从上市公司财报数据看,2024Q3,A股非金融石油石化上市公司的购建金钱开销同比增速降到-6.9%,相接两个季度处于负区间,反应出企业投资意愿箝制裁汰。

分行业看,三季度产能投资膨大的行业数目较二季度显明加多。机械开采行业购建金钱开销同比增速相接两个季度上行,家用电器行业购建增速在三季度回升,反应“双新”战略效果正冉冉深刻,两个行业购建增速咫尺处于历史中等偏低水平,仍有上行空间;消费联系的食物饮料行业、商贸零卖行业与社会作事行业购建增速三季度均在回升,反应企业信心有所增强;煤炭行业、钢铁行业的购建增速升至2016年以来的中等水平,企业产能膨鄙俚愿较强;房地产行业购建增速在相接两个季度快速下行后小幅企稳,分位数仍在10%以下,反应房地产行业产能膨鄙俚愿仍然处于历史偏低水平。

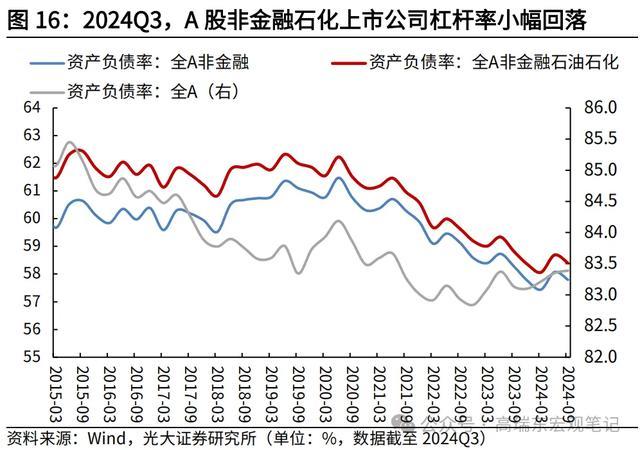

信贷周期层面,全体信贷膨鄙俚愿仍在低位犹豫。从宏不雅数据来看,社会信贷全体膨大力度仍然偏弱,工业、作事业、基础体式、房地产业中弥远贷款余额同比增速均下行。从上市公司财报数据看,A股非金融石油石化上市公司投资答复率为4.07%,较二季度下行0.11个百分点,已相接三个季度下行,企业杠杆率小幅回落,接近2009年的杠杆率水平。

分行业看,各行业投资答复率差距较大。通讯行业投资答复率相接两个季度破损近10年新高,在数字经济和AI快速发展的配景下,通讯行业盈利保持高增长,投资答复率升至历史高位;食物饮料行业投资答复率保持在历史高位,商贸零卖行业投资答复率相接两个季度上行,消费角落好转,联系企业盈利趋势改善;家用电器行业、机械开采行业三季度投资答复率小幅回落;房地产行业、建筑材料行业、建筑遮挡行业投资答复率相接下行,均已处于2016年以来的历史新低水平。

二、库存周期:库存特征编削偏弱,行业分化显明

库存周期是经济周期研究中蹙迫的短周期现象,用于捕捉经济周期变化中市集短期的供给需求变化。库存周期一般以工业企业经济效益筹商为主要追踪筹商,不错分裂为四个阶段。

领先,以“工业企业产制品存货同比增速”行动库存的一级分类筹商,增速上行为“补库存”,增速下行为“去库存”。其次,引入“工业企业商业收入同比增速”行动库存的二级分类筹商,不错进一步区分企业的库存变动是否归因于企业的主动或被迫行为。若营收与库存同升为“主动补库存”,营收与库存同降为“主动去库存”,营收降而库存升为“被迫补库存”,营收升而库存降为“被迫去库存”。

宏不雅面的工业企业利润数据炫耀,2024年8-9月工业企业产制品存货累计同比增速相接两个月下行。此轮库存周期编削特征偏弱,去库周期自2022年年中初始,库存增速不时下行至2023年年中,时间营收增速下行,主动去库特征较为显明;此后库存增速保持低位泛动至2023年年底,时间营收增速由负转正,可归为被迫去库;自客岁年底至本年7月,产制品库存增速不时上行,累计同比增速自客岁11月的+1.7%上行至7月的+5.2%,同期营收增速排斥去1-2月的独特情况,由+1.0%上行至+2.9%,应视作东动补库;8月至9月,库存增速与营收增速相接下行,这是补库周期中的阶段性调整,照旧由补库周期切换至去库周期?

一方面,齐集PMI数据情况看,面前需求角落好转,企业补库意愿有所增强。从PMI数据看,10月制造业PMI以及细分指数中的出产PMI上行,反应制造业出产行为加速,齐集和新订单指数上行、采购量指数上行、入口指数上行,以及,原材料库存指数上行而产制品库存指数下行,不错预计,这是由于需求角落回暖,产制品库存先行被耗尽,于是企业采购出产行为加速,计议到出产指数上行快于新订单指数,企业补库意愿有所增强。

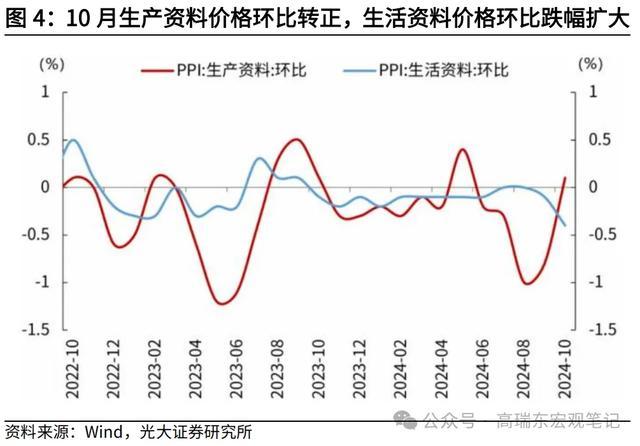

另一方面,咫尺价钱偏弱,“以价换量”仍多,企业盈利仍然承压,企业补库意愿空间有限。10月PPI同比跌幅进一步扩大,其中耐用消费品降幅显明,价钱环比增速自9月的-0.2%降至10月的-1.1%,反应“双十一”把握,企业部门加大降价促销力度、“以价换量”。而上游原材料鸿沟价钱照旧呈现初步企稳迹象,市集预期改善、需求角落企稳,国内钢铁、水泥等巨额商品价钱呈现小幅高潮,10月出产贵寓价钱环比增速照旧回正,自9月-0.8%升至+0.1%。从10月PMI数据看,原材料购入价钱指数上行幅度大于出厂价钱指数上行幅度,前者已插足膨大区间,后者仍处于松弛区间,与PPI数据发扬一致,企业盈利空间仍然承压。

瞻望看,9月底战略明笃定调“加力推出增量战略”,此后货币、财政等一系列增量战略出炉,“双新”战略效果仍在不时,需求进一步好转不错期待,企业出产意愿有望进一步增强,咱们更偏向于以为,8月与9月的库存增速下行可能是阶段性调整,而非切换至去库周期,同期,需求的现实好转仍需要时间,PPI同比增速回正可能要到2025年下半年,营收增速上行概况难度更大。咫尺我国经济正处于新旧动能编削期,逆周期搭救战略与经济周期相互影响,导致本轮库存周期编削特征偏弱,不雅察到库存与营收的明确走势可能仍需要一定时间。

微不雅面的上市公司财报数据炫耀,三季度存货同比增速小幅下行。从上市公司财报数据看,使用通盘A股(非金融石油石化)商业总收入累计同比增速,行动微不雅视角的营收筹商,使用通盘A股(非金融石油石化)存货同比增速,行动微不雅视角的库存筹商。营收筹商仍处于2022年开启的下行走势中,而况在本年二季度落入负区间,下行斜率不减,由二季度的-1.7%下行至三季度的-4.7%,反应出上市公司营收压力相对较大。库存筹商在相接两个季度回升后,三季度小幅下行,由二季度的-5.1%下行至-5.3%。

分行业看,申万一级行业中,剔除银行、详细行业后,17个行业在三季度库存增速上行,12个行业下行。

咱们按照申万一级行业分类,使用存货同比增速和商业总收入单季度数据同比增速,对行业库存景况进行分裂,为了肤浅行业间比拟,咱们谋略两个筹商的分位数,当最新一期分位数高于上一期时,标记为“补库”或“营收增速上升”,反向同理。

分行业来看,行业间库存景况分化较为显赫,漠视重心眷注“被迫去库”和“主动补库”的行业,“被迫去库”一般对应“营收升,库存降”,对应景气周期的“复苏”阶段,产能膨大还未都备启动,而“主动补库”一般对应“营收升,库存升”,对应景气周期的“抖擞”阶段,有着较强的膨大动能。

具体看,基础化工行业照旧相接三个季度处于主动补库景况,非银金融行业相接两个季度主动补库,行业景气度较高;煤炭行业和环保行业由被迫去库景况转向主动补库景况,尤其是环保行业营收发扬强势,三季度当季营收同比增速达到22.9%,行业景气度膨大;此外,直继承益于“双新”战略的机械开采行业、家用电器行业径直由主动去库转向主动补库,库存增速上行显明;消费联系的食物饮料行业、商贸零卖行业与社会作事行业也都插足主动补库景况,反应住户消费倾向正在好转。

三、产能周期:全体产能投资膨大速率络续放缓,开采购置投资保持高增速

产能周期是不雅测制造业产能膨大的蹙迫维度,亦然掂量经济中期景气度的蹙迫视角。借助上市公司的微不雅数据,不错更为细巧把捏产能周期的变化,从投产本领到投产行动,终末到投产迹象,通过不同筹商的变化,细巧准确地把捏产能周期变化。自微不雅视角来看,企业产能投资决议扩充校服以下旅途:企业盈利改善→成本开销加多→在建工程投产→固定金钱加多,对应到财务数据上:ROE改善→购建金钱开销增速上升→在建工程增速上升→固定金钱增速上升。

从宏不雅层面数据看,开采购置投资保持高增速。本年前9个月,在大范畴开采更新和消费品以旧换新行动鼓励下,开采购置累计同比增速保管在16%以上的较高水平;制造业投资累计同比增速也保持在9%以上,固定金钱投资累计同比增速相对肃穆。

结构上,民间固定金钱投资累计同比增速与全社会固定金钱投资累计同比增速之间的差距仍然较大,指向面前投资主要依赖于政府端主动发力。2024年4月以来,民间固定金钱投资累计同比增速冉冉回落,9月已下行至-0.2%,显赫低于1-9月全体固投累计同比增速的+3.4%,这诠释面前产能膨大更多由战略主导下的国企所鼓励,民企投资信心仍未都备确立。

从上市公司财报数据来看,上市公司全体产能投资膨大速率络续放缓。2024Q3,A股非金融石油石化上市公司的购建金钱开销同比增速降到-6.9%,相接两个季度处于负区间,反应出企业投资意愿箝制裁汰;A股非金融石油石化上市公司的固定金钱同比增速较二季度回落7.4个百分点至+1.6%,在建工程同比增速较二季度回落17个百分点至-10.5%,这其中有季节性要素影响,从2022Q1到2024Q3,固定金钱同比增速、在建工程同比增速呈现宽幅泛动走势,波峰均在二季度和四季度,波谷均在一季度和三季度,波谷较波峰数值平均低10.4个百分点和15.5个百分点。

从数据上看,上市公司产能投资发扬与统计局口径的固定金钱投资发扬出现较大的各异,中枢在于上市公司企业组成中民营企业占比拟高,财务发扬与民企的财务发扬匹配度较高。从统计局口径看,2023年以来,民间投资膨大动能不时偏弱,与上市公司产能投资放缓变成印证。

分行业看,三季度产能投资膨大的行业数目较二季度显明加多。其中,机械开采行业购建金钱开销同比增速相接两个季度上行,家用电器行业购建增速在三季度回升,反应“双新”战略效果正冉冉深刻,两个行业购建增速咫尺处于历史中等偏低水平,仍有上行空间;消费联系的食物饮料行业、商贸零卖行业与社会作事行业购建增速三季度均在回升,反应企业信心有所增强;煤炭行业、钢铁行业的购建增速升至2016年以来的中等水平,企业产能膨鄙俚愿较强;房地产行业购建增速在相接两个季度快速下行后小幅企稳,分位数仍在10%以下,反应房地产行业产能膨鄙俚愿仍然处于历史偏低水平。

四、信用周期:宏微不雅数据一致,信贷膨鄙俚愿仍在低位犹豫

信用周期是不雅测企业信贷膨大的蹙迫维度。实体经济运行需要成本,而自有成本频频不够用,这时候就需要筹集外皮成本,银行信贷即是好多企业运营时蹙迫的资金起原,由于企业出产计划频频与经济周期的抖擞和萧疏连络,因此企业的信贷膨大进度,即信贷周期频频也反应了经济周期所处的位置。在宏不雅面,不雅测信贷周期频频不错得回总量层面的数据,而结构层面的数据难以不雅测。

在宏不雅层面,信贷数据更多揭示的是银行信贷投放行为,并不一定真正反应企业信贷膨大的意愿,而选择上市公司财报数据,通过谋略投资答复率,不错愈加准确地反应实体经济各个部门的假贷意愿。借助上市公司的财务筹商,咱们不错建构出表征上市公司投资答复率的筹商(站在上市公司视角,咱们选择息税前利润与金钱总和的比值行动投资答复率的掂量,息税前利润用利润总和TTM和财务用度TTM之和),并通过实体经济的投资答复率与贷款利率的差距,来掂量各个部门的信贷膨鄙俚愿。

从宏不雅数据来看,社会信贷全体膨大力度仍然偏弱。据东谈主民银行统计,戒指2024年10月,金融机构东谈主民币各项贷款余额为254.1万亿元,同比增长8.0%,低于客岁同期10.9%的增速;分用途来看,戒指2024年Q3,固定金钱贷款余额为72.47万亿元,同比增长11.3%,低于客岁同期13.8%的增速,计划性贷款余额为69.42万亿元,同比增长9.0%,低于客岁同期14.6%的增速。

分行业看,三季度,工业、作事业、基础体式、房地产业中弥远贷款余额同比增速均下行。2024年三季度,工业中弥远贷款余额同比增速为15.1%,增速较二季度下落2.4个百分点;作事业中弥远贷款余额同比增速为9.6%,增速较二季度下落0.8个百分点;基础体式中弥远贷款余额同比增速为10.8%,增速较二季度下落0.9个百分点;房地产中弥远贷款余额同比增速为5.5%,增速较二季度下落0.2个百分点。

从上市公司财报数据看,三季度全体投资答复率仍在低位犹豫。戒指2024Q3,A股非金融石油石化上市公司投资答复率为4.07%,较二季度下行0.11个百分点,已相接三个季度下行。2024Q3,A股非金融石油石化上市公司投资答复率与同庚9月的1年期LPR的差值为72个BP,企业信贷膨鄙俚愿同步回落。

从上市公司的杠杆率来看,三季度A股非金融石油石化上市公司杠杆率小幅回落。戒指2024Q3,A股非金融石油石化上市公司的金钱欠债率为58.4%,较二季度回落0.3个百分点,较客岁同期下滑0.4个百分点,金钱欠债率自2020岁首始泛动下行,咫尺照旧接近2009年的杠杆率水平。自2021年起,企业投资答复率不时走低,企业信贷膨鄙俚愿下落,企业杠杆率也在不时下滑。

分行业看,各行业投资答复率分化显明。咱们统计了A股申万一级行业的投资答复率数据,通过谋略面前投资答复率数值在历史上所处的分位数区间,来描写实体企业的加杠杆(信贷膨大)意愿。通过行业投资答复率所处的“位置”和角落变化不错将行业投资答复率归类为“高位”/“低位”或者“上行”/“下行”。

其中,通讯行业投资答复率相接两个季度破损近10年新高,在数字经济和AI快速发展的配景下,通讯行业盈利保持高增长,投资答复率升至历史高位;食物饮料行业投资答复率保持在历史高位,商贸零卖行业投资答复率相接两个季度上行,消费角落好转,联系企业盈利趋势改善;家用电器行业、机械开采行业三季度投资答复率小幅回落;房地产行业、建筑材料行业、建筑遮挡行业投资答复率相接下行,均已处于2016年以来的历史新低水平。

五、 风险辅导

战略落地不足预期,海外政事经济阵势变化超预期。